Bewegen nachhaltige Anlagen den Mainstream?

Der Mainstream des Finanzmarktes, also die gesamte konventionelle Finanzwelt, hat nachhaltige Kapitalanlagen jahrzehntelang ignoriert, diffamiert oder belächelt. Unterdessen haben diese einen Wettbewerb um öko-soziale Leistungen ausgelöst. Dies und Erkenntnisse zu den Folgen des Klimawandels für die Menschheit, haben den Mainstream in Bewegung gebracht.

Ohne die jahrzehntelange Vorarbeit der nachhaltigen Nische – zum Erkennen von Zusammenhängen, zum Entwickeln ethisch-ökologischer Standards, zur Sondierung von Kriterien – wäre der Mainstream noch längst nicht da, wo er heute steht.

Das weltweit unter Nachhaltigkeitsaspekten investierte Vermögen beträgt angeblich 21 400 Milliarden US-Dollar. Es sei von 2012 bis Anfang 2014 um 61 Prozent gestiegen, teilte Anfang 2015 die Global Sustainable Investment Alliance (GSIA) mit. Der Anteil am professionell verwalteten globalen Vermögen habe von 21,5 auf sage und schreibe 30,2 Prozent zugelegt.

Die Zahlen sind mit großer Vorsicht zu genießen. Für den Weltbranchenverband ist Nachhaltiges Investieren dasselbe wie Verantwortliches Investieren. Dem jedoch ist mitnichten so. Beide Investmentansätze beachten zwar Umwelt, Soziales und Unternehmensführung (englisch: ESG), tun das, aber wie oben erläutert, völlig unterschiedlich. Ein bloßer Ausschluss von Streubombeninvestments – inzwischen weit verbreitet – ist mitnichten eine nachhaltige Kapitalanlage.

Und zu bedenken ist: Wenn tatsächlich bereits 30 Prozent des Profi-Kapitals weltweit nachhaltig investiert wären, wären die Zustände auf diesem Globus dann nicht viel besser als sie heute sind?

Weltumspannende Initiativen von Großaktionären engagieren sich für Kernthemen

Gleichwohl: Der vorhin beschriebene Wettbewerb um ökosoziale Leistungen wird seit einiger Zeit verstärkt durch die Integration wichtiger ESG-Aspekte in die Vermögensverwaltung von Großinvestoren des Mainstreams. Tonangebend sind die zwei stark wachsenden, weltweit größten Investoreninitiativen:

Zu den UN-Prinzipien für Verantwortliches Investieren (Principles for Responsible Investment, UN PRI) haben sich rund um den Globus inzwischen rund 1400 Kapitaleigner, Vermögensverwalter und Finanzdienstleister bekannt – sie verwalten inzwischen addiert 56.000 Milliarden Euro (Juli 2015). Sie haben sich selbst verpflichtet, Umwelt-, Sozial- und Governance-Aspekte (englisches Kürzel: ESG) Schritt für Schritt in Titelanalysen, Portfolioentscheidungen und Dialogaktivitäten mit Emittenten zu integrieren. Sie senken dadurch ihre Risiken, und man kann davon ausgehen, dass viele damit auch wirtschaftsethische Überzeugungen verbinden.

Konkrete Vorgaben, wie sie die sechs Prinzipien anwenden, gibt es allerdings nicht, was als Schwäche der Initiative gilt. Die Transparenz zur Umsetzung der Prinzipien lässt zu wünschen übrig, wie die Autorin im ‚Handelsblatt Business Briefing Nachhaltige Investments’ im November 2015 berichtete. Die Unterzeichner müssen jedoch nach einer Übergangzeit berichten, was sie tun, sonst werden sie künftig ausgelistet.

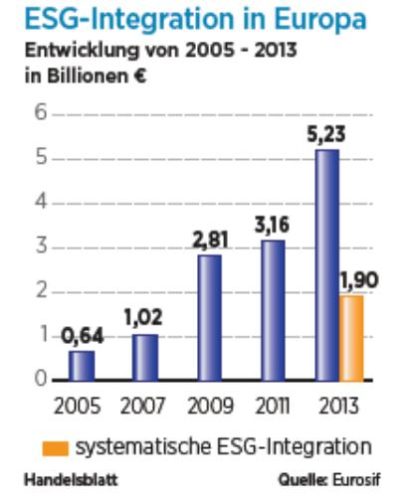

In der europäischen Branche wuchs die Erkenntnis, dass nicht jeder die sogenannte „ESG-Integration“ betreibt, der das behauptet. Es ist ein Unterschied, ob Analysten und Portfoliomanager Umwelt-, Sozial- und Governance-Daten systematisch zur Beurteilung von Titeln und zu Anlageentscheidungen heranziehen – oder ob ihnen diese Daten lediglich zur Verfügung gestellt werden, sie sie aber ignorieren können. Darum hat Eurosif 2014 erstmalig zwischen diesen Vorgehen unterschieden (siehe Chart). Diese Differenzierung war längst überfällig.

Und so zeigt sich, dass Großanleger „nur“ bei 36 Prozent von 5,2 Billionen Euro systematisch „ESG-Integration“ betreiben. Dort ist die Beachtung von Umwelt-, Sozial- und Governance-Kriterien in den Prozessen verankert. Immerhin werden 1,9 Billionen Euro so gemanagt. „Sie decken schätzungsweise elf Prozent aller europäischen professionell gemanagten Kapitalanlagen ab“, sagt der Branchenverband.

Unter dem Dach der PRI sind zahlreiche Initiativen zu bestimmten Themen oder Adressaten entstanden. Sie verlangen sie – allein oder mit Gleichgesinnten – von den Unternehmen, in die sie investieren, Transparenz zu ESG-Leistungen und drängen sie im Dialog zu verantwortlichem Handeln. Dafür gibt es eine spezielle Kommunikationsplattform, das „Clearinghouse“: Hat ein Investor ein Anliegen, kann er dies kund tun und andere dafür gewinnen. Darüber haben Unterzeichner bereits mehr als 1.400 Unternehmen angesprochen.

So haben sie die „Investoren-Prinzipien zur Einbeziehung von Kunden“ entwickelt, mit denen die Investoren und Fondsmanager gewährleisten wollen, benachteiligte Kunden fair zu behandeln und ihre Interessen zu wahren. Die „Sudan Engagement Group (SEG)“ hat sie gemeinsam mit den PRI und dem UN-Unternehmensinitiative Global Compact Leitsätze für ein verantwortliches Geschäft in Konflikt- und Hochrisikoregionen formuliert. Gut 70 Prozent der PRI-Unterzeichner haben Unternehmen aufgefordert, ESG-Daten in ihre Finanzberichterstattung aufzunehmen.

Eine Gruppe von 34 PRI-Investoren, die addiert rund 3,3 Billionen Dollar verwalten, haben 2013 insgesamt 1900 Unternehmen aus 44 Ländern aufgefordert, dem UN Global Compact beizutreten und deren zehn Nachhaltigkeitsprinzipien einzuhalten. „Die Fähigkeit von Unternehmen, Umwelt-, Sozial- und Governance-Aspekte zu identifizieren und zu managen, ist ein signifikanter Faktor für ihre finanziellen Leistungen geworden”, so der Aufruf. Transparenz und Offenlegung dazu zeige Investoren, dass sich Unternehmen dessen bewusst seien.

Klima-, Wald- und Wasserschutz von den größten Konzernen gefordert

Dem CDP (vormals Carbon Disclosure Project) haben sich 822 Großanleger mit sage und schreibe 95.000 Milliarden Dollar verwaltetem Vermögen (Juli 2015) angeschlossen. Sie fordern von Unternehmen Emissionsdaten und Klimastrategien – und beachten zunehmend Resultate dessen bei ihren Kapitalanlagen. Sie tun das primär aus Risikoerwägungen, viele aber auch aus dem Bewusstsein, das Kapitaleigner und –verwalter eine treuhänderische Verantwortung tragen. Im Jahr 2014 wurden von 5.341 börsengelistete Unternehmen Emissionsdaten erfragt, davon haben 2.246 Konzerne klimarelevante Daten geliefert.

Die Investoren thematisieren darum nicht mehr nur den Klimaschutz, sondern auch den Schutz von Regenwäldern, sauberes Trinkwasser und Zuliefererketten – aus ökonomischer Vernunft und ethischem Verständnis. Unternehmen gelten als besser geführt und zukunftsfähiger, wenn sie negative öko-soziale Auswirkungen ihres Kerngeschäfts minimieren. Die erhobenen Klimadaten fließen zunehmend in Investitionsentscheidungen ein. Und die Investoren loben die Vorreiter und prangern Unternehmen an, die nicht berichten, wie im Juni 2015 Öl- und Gaskonzerne. Eine Untergruppe der Investoren fordert die Konzerne auf, zu belegen, dass sie ihre Emissionen effektiv managen und senken.

Immer mehr Unternehmen beugen sich dem Druck der Institutionellen. Über alle Programme wurden insgesamt mehr als 12.500 Unternehmen angefragt, umweltrelevante Informationen offenzulegen, mehr als 5.000 Unternehmen haben dies über das CDP an Investoren und/oder Kunden getan. „Die teilnehmenden Unternehmen repräsentieren rund 59 Prozent der weltweiten Marktkapitalisierung“, so das CDP auf Anfrage.

Diese Initiative hat erreicht, dass die Tausende der weltgrößten Konzerne ihre Emissionen mit überwiegend vergleichbaren Standards messen, auch die der Beschaffungskette. Viele Konzerne starteten Programme zur Emissionssenkung und machen Fortschritte dabei. Das ist ein Durchbruch für den Klimaschutz. Etwas Vergleichbares erbrachten die Klimaverhandlungen der letzten Jahre nicht – und auch nicht pur nachhaltige Geldanlagen!

Aktive Aktionäre

Immer mehr Großanleger versuchen selbst auf Unternehmen einzuwirken. Der internationale Begriff „Shareholder Engagement“ umfasst Aktivitäten, mit denen sie auf Unternehmen mit kritischen Geschäftsaktivitäten zugehen. Sie machen ihren Einfluss geltend, damit diese eine bessere Unternehmensführung haben, wirtschaftlicher arbeiten und/oder ökosozial risikobewusster mit dem Kapital ihrer Aktionäre umgehen.

In angelsächsischen Ländern, Skandinavien, den Niederlanden, Belgien oder Frankreich ist Engagement stark verbreitet. Pensionsfonds + Universitätsstiftungen sind die Vorreiter. Sie machen ihre Aktivitäten teilweise öffentlich und berichten darüber, was sie erreichen.

Verfechter strikter nachhaltiger Anlagen kritisieren, dass dies lediglich der Gewissensberuhigung diene, denn das Geld fließe weiter in unethische Geschäftspraktiken. Doch die Wirkung des Engagements kann wesentlich größer sein, als wenn Anleger ihre Aktien an zweifelhaften Unternehmen verkaufen … denn für Aktienpakete finden sich neue Aktionäre – und die Firmen wirtschaften weiter wie bisher.

Aktive Aktionäre und Anteilseigner (Käufer von Firmenanleihen) hingegen können auf vielerlei Weise zum Bewusstseinswandel in Unternehmen beitragen: indem sie ihre Stimmrechte ausüben, auf Hauptversammlungen das Rederecht nutzen (das kann jeder Aktionär, auch mit nur einer Aktie) oder als Großaktionär vertrauliche direkte Gespräche mit Vorständen und mit Aufsichtsräten führen. Kapitaleigner können so auf Aktiengesellschaften und Anleiheemittenten zugehen. Inzwischen mehrt sich die Zahl von Publikums- und Spezialfonds, die Engagement in ihre Anlagestrategie integrieren – ein ernst zu nehmender Ansatz.

Engagement funktioniert am besten, wenn gleichgesinnte Akteuren an einem Strang ziehen. So plante der Stromversorger RWE vor Jahren, als es ihm noch gut ging, ein Atomkraftwerk im erdbebengefährdeten Belène in Bulgarien. Dagegen protestierten deutsche Investoren: kirchliche Anleger und die Fondsgesellschaft Union Investment – gemeinsam mit Nichtregierungsorganisationen. Diesem Druck ist es zu verdanken, dass RWE das Vorhaben „aus wirtschaftlichen Gründen“ nicht in die Tat umsetzte.

Fazit auf sechs Ebenen

- Anleger und Investoren können zukunftsfähiges, also verantwortliches Wirtschaften direkt und indirekt fördern – und das bei einem vorteilhaften Rendite-Risiko-Profil …. oder sie behindern und blockieren zukunftsfähiges Wirtschaften, indem sie sich bei Analysen und Titelauswahl nur an herkömmlichen, kurzfristig gemessenen Finanzkennzahlen orientieren.

- Für erfolgreiches Wirtschaften brauchen alle Unternehmen die Akzeptanz der Gesellschaft. Die gesellschaftliche „Licence to Operate“ verlangt mehr als die Einhaltung von Recht und Gesetz. Sie erfordert verantwortliches Wirtschaften im Kerngeschäft. Für Finanzinstitute bedeutet das: Nachhaltigkeitskriterien bei Kundengeldern und Eigenanlagen anzuwenden, ist nicht nur sinnvoll, sondern erforderlich.

- Damit können sich Finanzinstitute bei ihren Kunden, ihren Mitarbeitern und der Gesellschaft gut positionieren, denn es schafft Vertrauen, stärkt die Kundenbindung, fördert die Mitarbeiteridentifikation und dient der Reputation.

- In Deutschland, Europa und der Welt kommt die Beachtung von Nachhaltigkeit aus der Nische in den Mainstream – schon um Risiken zu senken. Das reicht jedoch noch nicht aus. Die Politik ist gefordert, Maßstäbe zu setzen.

- Es gibt Diskussionen um Mindestkriterien und Greenwashing. Wichtig für die Glaubwürdigkeit ist, ernsthaft bei der Sache zu sein. Streiten um gute Lösungen ist gut.

- Dabei gilt es jedoch, eine Kernfrage zu beantworten: Was nutzt es der Welt, wenn ein Bioladen zu 100 Prozent öko-faire Produkte anbietet, aber die meisten Menschen im konventionellen Supermarkt einkaufen? Meine Antwort lautet: Die Vielfalt der Konzepte ermöglicht, verschiedene Hebel zu bewegen, um Kapitalströme auf zukunftsfähige Wirtschaftsweisen umzulenken. Hier haben die letzten 10-20 Jahre viel gebracht.

Susanne Bergius arbeitet als selbstständige Journalistin und Moderatorin für nachhaltiges Wirtschaften und Investieren in Berlin.